WAGNER VIRTBAUER Rechtsanwälte – Kanzlei für Erbrecht

-

Kostenlose Ersteinschätzung bei allen Fragen des Erbrechts und der Unternehmensnachfolge durch

Mag.iur. Eva Maria Seeburger (RAA),

Mag.iur. Peter Virtbauer, LL.B. und

Dr.iur. Karl Wagner, CSE. - Gerichtliche und außergerichtliche Vertretung in Erbschaftsstreitigkeiten

- Erstellung von Verfügungen und Vollmachten

Bekannt durch:

* und auch Austrian Legal Network

Die Zusammenarbeit mit den Anwälten verläuft stets auf höchstem Niveau, charakterisiert durch Professionalität, Diskretion, Sympathie und ein ausgeprägtes Verantwortungsbewusstsein gegenüber dem Mandanten.

Ich kann diese Anwaltskanzlei von ganzem Herzen weiterempfehlen!

Ich war sehr zufrieden und kann die Kanzlei nur weiterempfehlen!

Kann ich nur empfehlen!

Das Engagement war hervorragend und ich fühlte mich zu jeder Zeit in guten Händen. Der Informationsaustausch zum Klienten war fabelhaft. Die Kompetenz im Hause ist enorm, daher war ich immer gut beraten.

Anwälte mit solch einer Hingabe kann ich nur weiter empfehlen! An das ganze Team nochmals ein großes Dankeschön meinerseits.

Privatpersonen

- Regelung der Vermögensnachfolge

- Testamentserstellung

- Erstellung von Erbverträgen

- Immobilien- und Vermögensübertragungen

- Verlassenschaftsabwicklung

- Durchsetzung und Anfechtung von Testamenten

- Durchsetzung und Abwehr von Erb- und Pflichtteilsansprüchen

- An- und Hinzurechnung von Schenkungen

- Enterbung und Pflichtteilsminderung

- Pflegevermächtnis

- Vorsorgevollmacht

- Patientenverfügung

Unternehmen

- Unternehmensnachfolge

- Unternehmensgründung

- Unternehmensübertragung

- Umgründungen

- Anpassung des Gesellschaftsvertrags

- Etablierung von Geschäftsordnung und Zustimmungserfordernissen

- Aufbau Holdingstruktur

- Stiftungsrecht

- Etablierung von Aufsichtsrat/Beirat

- Sicherung des Unternehmenszwecks

- Ausarbeitung Gesamtkonzept für Nachfolgeplanung von Familienunternehmen

Nehmen Sie Kontakt mit unseren Anwälten für Erbrecht auf

Sie haben erbrechtliche Fragen und sind auf der Suche nach klaren Handlungsempfehlungen?

Rufen Sie uns an und sprechen Sie direkt mit einem Anwalt unserer Kanzlei.

Unser Erbrecht Team

Mag.iur. Eva Maria Seeburger

Mag.iur. Eva Maria Seeburger ist spezialisiert im Fachgebiet Erbrecht und leitet die Fachgruppe Erbrecht bei der WAGNER VIRTBAUER Rechtsanwälte GmbH. Sie ist Rechtsanwaltsanwärterin, hat die Rechtsanwaltsprüfung erfolgreich abgeschlossen und ist bei allen Gerichten und Behörden in Österreich zugelassen.

Bevor sie Teil der WAGNER VIRTBAUER Rechtsanwälte GmbH wurde, war Mag.iur. Eva Maria Seeburger bei renommierten Kanzleien in Wien tätig, studierte an der London School of Economics and Political Science (LSE) in London und praktizierte beim AußenwirtschaftsCenter der Wirtschaftskammer Österreich in New York.

Mag.iur. Peter Virtbauer, LL.B.

Mag.iur. Peter Virtbauer, LL.B. ist Rechtsanwalt und bei allen Gerichten und Behörden in Österreich zugelassen.

Bereits zuvor hat er bei renommierten Wirtschaftskanzleien in Wien praktiziert und war sowohl beim AußenwirtschaftsCenter der Wirtschaftskammer Österreich in New York sowie beim „Vertrauensanwalt der Republik Österreich“ Dr. Stephen Harnik in New York tätig.

Dr.iur. Karl Wagner

Dr.iur. Karl Wagner, CSE ist seit 1983 Rechtsanwalt und in ganz Österreich vor allen Gerichten und Behörden zugelassen.

Dr.iur. Karl Wagner, CSE hat eine umfassende Führungserfahrung, die sich in seinen Vorstandsmandaten in verschiedenen Stiftungen und Aufsichtsräten zeigt.

Gesetzliches Erbrecht

Ist kein gültiges Testament errichtet worden, dann bestimmt das Gesetz, wer das Verlassenschaftsvermögen des Verstorbenen erbt.

Dabei handelt es sich um die sogenannte gesetzliche Erbfolge.

- Wer sind die gesetzlichen Erben?

Die gesetzlichen Erben sind die Verwandten des Verstorbenen, wobei das Gesetz eine bestimmte Reihenfolge der einzelnen gesetzlichen Erben vorsieht und diese in verschiedene Gruppen (sogenannte Parentel) einteilt. Gibt es innerhalb einer Gruppe keine Personen, fällt das Erbrecht jeweils den Personen der nächsten Gruppe zu. Darüber hinaus gibt es ein Ehegattenerbrecht (siehe unten).

In der ersten Gruppe befinden sich die Kinder, Enkel, Urenkel des Verstorbenen.

In der zweiten Gruppe dessen Eltern, Geschwister, Nichten und Neffen.

In der dritten Gruppe die Großeltern, Onkeln, Tanten, Cousins und Cousinen; und

in der vierten Gruppe nur noch die Urgroßeltern.

Nachkommen der Urgroßeltern können vom Verstorbenen nicht erben.

- Wie werden die Erbquoten bestimmt?

Innerhalb einer Gruppe erhält jeder den gleichen Anteil.

Beispiel: In der ersten Erbgruppe befinden sich die drei Kinder des Verstorbenen – einhergehend erbt jedes Kind ein Drittel.

- Zum Erbrecht des Ehegatten

Ein Sonderfall liegt vor, wenn ein Ehegatte (daher die Ehefrau bzw. der Ehemann) vorhanden ist.

Neben der ersten Erbgruppe erbt der Ehegatte ein Drittel, neben den Eltern des Verstorbenen erbt der Ehegatte zwei Drittel – Mutter und Vater des Verstorbenen erben daher neben dem Ehegatten jeweils ein Sechstel.

1 Ehegatte und 2 Kinder

Gesetzliche Erbfolge:

1/3 Ehegatte | 1/3 Kind |

1/3 Kind

1 Ehegatte 1 Mutter 1 Vater

Gesetzliche Erbfolge:

2/3 Ehegatte | 1/6 Mutter | 1/6 Vater

Für den Fall, dass ein Elternteil des Verstorbenen bereits verstorben ist, fällt dessen Sechstel ebenfalls dem Ehegatten zu. Der überlebende Elternteil erbt sodann gesamt nur noch ein Sechstel.

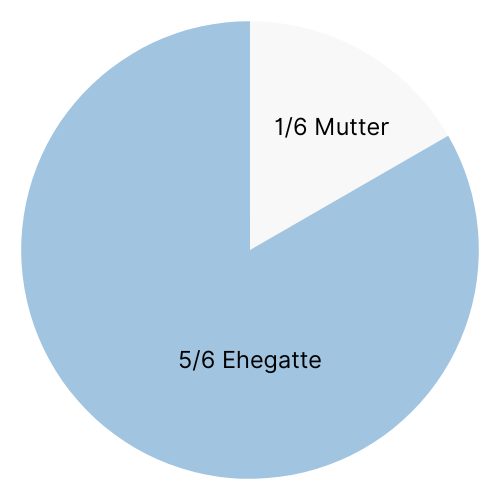

1 Ehegatte 1 Mutter

Gesetzliche Erbfolge:

5/6 Ehegatte | 1/6 Mutter

Für den Fall, dass ein Elternteil des Verstorbenen bereits verstorben ist, fällt dessen Sechstel ebenfalls dem Ehegatten zu. Der überlebende Elternteil erbt sodann gesamt nur noch ein Sechstel.

1 Ehegatte

Gesetzliche Erbfolge:

1/1 Ehegatte

Wenn beide Eltern des Verstorbenen bereits verstorben sind, dann erbt der Ehegatte das gesamte Vermögen des Verstorbenen. Geschwister des Verstorbenen kommen nicht mehr zum Zug.

- Zum gesetzlichen Vorausvermächtnis des Ehegatten

Der Ehegatte hat im Erbrecht eine Sonderstellung – zusätzlich zu seinem Erbteil hat dieser ein Recht auf ein gesetzliches Vorausvermächtnis. Hierbei handelt es sich beispielsweise um Gegenstände, welche zum bisherigen Haushalt der Ehegatten gehörten wie zB.: Möbel, Küchengeräte, Geschirr, etc.

Zudem hat der überlebende Ehegatte auch das Recht in der bisherigen Ehewohnung weiter zu wohnen, auch wenn beispielsweise der Verstorbene Eigentümer oder Mieter war.

- Gesetzliches Erbrecht des Lebensgefährten

Aufgrund des Gesetzes – daher, wenn kein gültiges Testament vorhanden ist – hat ein Lebensgefährte lediglich ein sehr eingeschränktes Erbrecht. Ein Lebensgefährte erbt in diesem Fall nur dann, wenn kein anderer gesetzlicher Erbe, daher kein anderer Verwandter, vorhanden ist.

Weitere Voraussetzung für das gesetzliche Erbrecht des Lebensgefährten ist, dass dieser zuvor mindestens drei Jahre im gemeinsamen Haushalt mit dem Verstorbenen gelebt haben muss.

Darüber hinaus kann dem Lebensgefährten ein Vorausvermächtnis zukommen – sohin das Recht, die bisher gemeinsame Wohnung / Haus weiterzunutzen. Dieses Recht ist bei Lebensgefährten auf ein Jahr nach dem Tod des Verstorbenen begrenzt.

Für den Fall, dass man seinem Lebensgefährten etwas vererben möchte, sollte man dies ausdrücklich in einem Testament regeln.

Warum Sie einen Anwalt beauftragen sollten (Kanzlei für Erbrecht)

- Die Bedeutung eines Anwalts bei streitigen Erbangelegenheiten

Die anwaltliche Beratung hilft Ihnen, Ihre Rechte und Ansprüche im Rahmen des Erbrechts zu schützen. Ein Anwalt mit Erfahrung im Erbrecht versteht die komplexen Rechtsvorschriften und kann Sie bei der Durchsetzung Ihrer Rechte unterstützen.

- Vorteile einer anwaltlichen Beratung

Unsere Anwälte können Sie dabei unterstützen, eine effektive Lösung in einer stressigen und emotional belastenden Situation zu finden. Auch können unsere Anwälte Ihnen dabei helfen, Verzögerungen und Fehler zu vermeiden, die zu weiteren Problemen und finanziellen Benachteiligungen führen können.

- Wann Sie unsere Kanzlei für Erbrecht kontaktieren sollten

Wenn Sie mit einer streitigen Erbangelegenheit konfrontiert sind, sollten Sie schnell handeln. Je früher Sie uns kontaktieren, desto besser können Ihnen unsere Anwälte für Erbrecht helfen, Ihre Rechte und Ansprüche zu schützen und durchzusetzen.

Nachlassabwicklung / Erbenmachthaber / Testamentsvollstrecker - Anwälte für Erbrecht

Wer sorgt nach Ihrem Tod dafür, dass Ihr letzter Wille auch umgesetzt wird?

Die Nachlassabwicklung, Testamentsvollstreckung oder die Beauftragung unserer Anwälte als Erbenmachthaber ist eines der wichtigsten Instrumente um sicherzustellen, dass der letzte Wille des Erblassers auch tatsächlich umgesetzt wird. Eine kompetente Nachlassabwicklung oder ein erfahrener Testamentsvollstrecker kann den Nachlass davor bewahren, zerschlagen zu werden, und verhindert oftmals drohenden Streit zwischen den Erben.

Unsere Anwälte für Erbrecht wickeln seit vielen Jahren Verlassenschaften ab und sind als Erbenmachthaber oder Testamentsvollstrecker tätig. Sie wissen worauf es ankommt. Solch eine Tätigkeit verlangt hervorragende juristische Expertise, Durchsetzungsfähigkeit und Standhaftigkeit, welche unsere Anwälte vollumfassend erfüllen.

Folgende Vorteile können wir Ihnen bieten:

- Erben werden bei der zeitintensiven und bürokratischen Verwaltung des Nachlasses entlastet.

- Der Testamentsvollstrecker stellt die Umsetzung von Auflagen und Vermächtnissen sicher.

- Bei minderjährigen Erben kann der Nachlass vom Zugriff der gesetzlichen Vertreter (meist der Eltern) geschützt werden.

Gerne beraten wir Sie zu den Möglichkeiten und Vorteilen. Rufen Sie uns an, um einen Termin zu vereinbaren.

Ersteinschätzung

- Kostenlose und unverbindliche Ersteinschätzung in unserer Kanzlei in Schärding (Oberösterreich) oder nach Vereinbarung in Wien. Gerne auch per Videocall oder Telefon

- Persönliche Betreuung durch einen Anwalt für Erbrecht

- Klare Handlungsempfehlungen zum weiteren Vorgehen

Durchsetzung Ihrer Belange

- Vertretung in allen gerichtlichen Instanzen

- Prozessführung und -begleitung in komplexen Situationen

Pflichtteilsrecht - (Pflichtteil im Erbrecht)

Jede Person in Österreich kann frei entscheiden, wie sie ihr Vermögen verteilt. Diese Entscheidung kann in einem Testament verfügt werden, in dem eine bestimmte Person als Erbe eingesetzt wird. Das gesetzliche Pflichtteilsrecht begrenzt diese Entscheidungsfreiheit.

Beim Pflichtteil handelt es sich um einen Mindestanteil am Vermögen des Verstorbenen, über den dieser – trotz der Errichtung eines Testaments – nicht frei verfügen kann.

Der Pflichtteil steht aufgrund des Gesetzes zwingend folgenden Personen (pflichtteilsberechtigte Personen) zu:

- Ehegatte oder eingetragener Partner, und

- Nachkommen des Verstorbenen (Kinder, Enkel, Urenkel, etc.)

Geschwister, Neffen oder Nichten, Lebensgefährten oder Eltern haben hingegen keinen gesetzlichen Anspruch auf einen Pflichtteil(!).

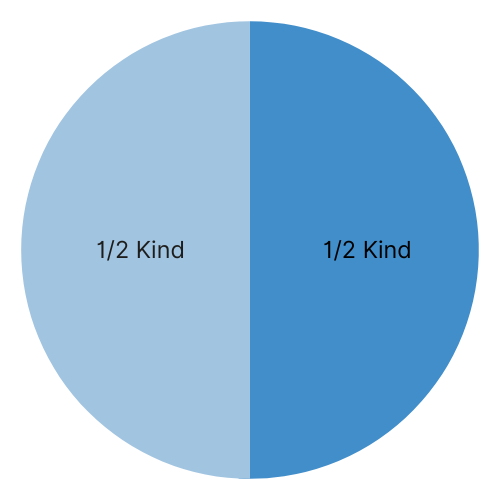

- Wie hoch ist der gesetzliche Pflichtteil?

Der gesetzliche Pflichtteil beträgt die Hälfte des gesetzlichen Erbteils. Um den Pflichtteil berechnen zu können, bedarf es daher zunächst der Berechnung des gesetzlichen Erbteils. Für den Fall, dass ein gültiges Testament vorhanden ist, muss man daher zunächst die gesetzliche Erbquote halbieren und erhält als Ergebnis die Höhe des Pflichtteils.

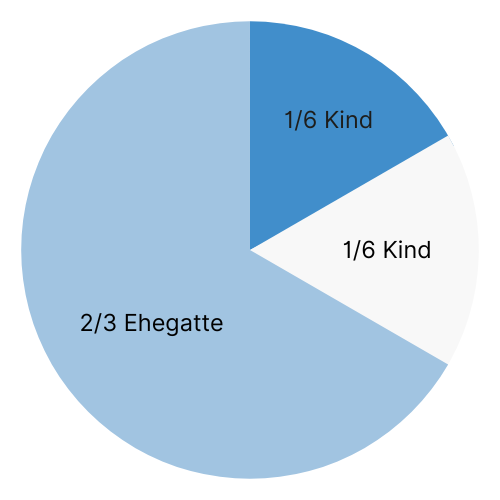

Beispiel: 1 Testament zugunsten des Ehegatten und 2 pflichtteilsberechtigte Kinder:

Gesetzliche Erbfolge: 1/3 Ehegatte | 1/3 Kind | 1/3 Kind

Aufteilung des Verlassenschaftsvermögens und der Pflichtteile der Kinder aufgrund des Testaments zugunsten des Ehegatten:

2/3 Ehegatte | 1/6 Kind | 1/6 Kind

Beispiel: 1 Testament zugunsten des Lebensgefährten, 2 Kinder:

Gesetzliche Erbfolge: 0 an den Lebensgefährten | 1/2 Kind | 1/2 Kind

Aufteilung des Verlassenschaftsvermögens und der Pflichtteile der Kinder aufgrund des Testaments zugunsten des Lebensgefährten:

2/4 an den Lebensgefährten | 1/4 Kind | 1/4 Kind

- Wann ist der Pflichtteil fällig? Wann verjährt der Pflichtteil?

Der Pflichtteilsanspruch wird bereits mit dem Tod des Verstorbenen fällig. Die Pflichtteilseinforderung ist erst nach 1 Jahr möglich. Vor Ablauf dieses 1 Jahr besteht jedoch die Möglichkeit, die Pflichtteilsklage bei Gericht einzubringen.

Ab dem Todestag des Verstorbenen ist der Pflichtteil mit 4 % zu verzinsen. Um diese Zinsen zu vermeiden, sollte der Pflichtteil – wenn eine klare Sach- und Rechtslage vorliegt – so schnell als möglich bezahlt werden.

Der Pflichtteil ist innerhalb von drei Jahren ab Kenntnis der pflichtteilsbegründenden Tatsachen bei Gericht geltend zu machen – übersieht man diese Frist, ist der Pflichtteil verjährt und kann nicht mehr erfolgreich eingefordert werden.

- Kann ich den Pflichtteil entziehen?

Unter der Entziehung des Pflichtteils versteht man eine Enterbung, welche nur bei Vorliegen bestimmter Voraussetzungen möglich ist. Nähere Infos dazu finden Sie unter dem Punkt Enterbung.

- Kann ich den Pflichtteil zumindest mindern?

Eine Minderung des Pflichtteiles auf die Hälfte ist ebenfalls nur unter bestimmten Voraussetzungen möglich. Diese lauten:

- Anordnung der Pflichtteilsherabsetzung auf die Hälfte mittels Testaments

- Fehlendes Naheverhältnis zwischen dem Verstorbenen und dem Pflichtteilsberechtigten über einen längeren Zeitraum vor dem Tod, wie dies sonst zwischen solchen Familienangehörigen für gewöhnlich besteht.

Beispiel: Der Sohn hat den Kontakt zu seinem Vater 40 Jahre vor dessen Tod abgebrochen. Seit diesem Zeitpunkt bestand kein Kontakt mehr zwischen den Beiden, wie dies sonst zwischen solchen Angehörigen üblich ist.

Achtung: Wenn der Vater den Kontakt zum Sohn grundlos verweigert hat und nur deshalb kein Naheverhältnis bestand, hat der

Vater = Verstorbener kein Recht dessen Sohn auf die Hälfte des Pflichtteils herabzusetzen.

Kann ich die Zahlung des Pflichtteils stunden?

Mit einem Testament kann der Verstorbene verfügen, dass der Pflichtteil bspw. innerhalb von 5 Jahren nach dessen Tod durch Ratenzahlung bzw. generell erst nach 5 Jahren an die pflichtteilsberechtigte Person zu bezahlen ist.

Der Verstorbenen kann durch diese Verfügung den Testamentserben davor schützen, dass er den Pflichtteil sofort bezahlen muss. Die gesetzlichen Zinsen iHv 4 % muss der Testamentserbe jedoch dennoch ab dem Todestag des Verstorbenen bezahlen.

Beispiel:

Die Testamentserbin erbt eine Liegenschaft von hohem Wert. Weiteres Vermögen ist nicht vorhanden. Den Kindern des Verstorbenen stünde aufgrund des hohen Liegenschaftswerts ein beträchtlicher Pflichtteil zu, welchen die Testamentserbin nicht sofort bezahlen kann. Der Verstorbene hat in seinem Testament verfügt, dass die Testamentserbin erst 5 Jahre nach dessen Tod den Pflichtteil zu bezahlen hat. Durch diese Verfügung eröffnet sich für die Testamentserbin die Möglichkeit selbst zu entscheiden, wann sie den Pflichtteil bezahlt (längstens sodann nach 5 Jahren).

In bestimmten Fällen kann auch die Testamentserbin eine Pflichtteilsstundung beantragen.

Wie berechnet man den Pflichtteil in Österreich?

Der Wert der reinen Verlassenschaft dient als Bemessungsgrundlage für die Pflichtteilsberechnung in Österreich. Dies bedeutet, dass vom zum Todestag des Verstorbenen noch vorhandene Vermögen (Aktiva) alle vorhandenen Verbindlichkeiten, Schulden, Begräbniskosten, etc. (Passiva) abzuziehen sind – das Ergebnis bezeichnet man sodann als „reines Verlassenschaftsvermögen“.

In weiterer Folge müssen die Pflichtteilsquoten bestimmt werden – dazu ist es notwendig zunächst die Quoten aufgrund der gesetzlichen Erbfolge zu berechnen. Erst dann kann die Höhe des Pflichtteils berechnet werden, wobei auch diesbezüglich einige Sonderfälle zu berücksichtigten sind.

Vom reinen Verlassenschaftschaftsvermögen wird anschießend der Pflichtteil gemäß der zuvor bestimmten Quote berechnet. Vom Ergebnis ist sodann alles abzuziehen, was dem Pflichtteilsberechtigten von Todes wegen zugewendet wurde.

Beispiel:

Der Verstorbene hinterlässt seine Ehegattin und seinen Sohn. In seinem Testament verfügte dieser, dass seine Ehegattin die Alleinerbin sein solle und dem Sohn ein Porsche mit einem Wert von EUR 200.000,00 zukommen solle. Das reine Verlassenschaftsvermögen beträgt EUR 600.000,00. Der gesetzliche Erbteil des Sohnes würde EUR 400.000,00 betragen (2/3). Aufgrund des Testamtens zugunsten der Ehegattin muss der gesetzliche Erbteil auf die Hälfte halbiert werden und erhält der Sohn lediglich den Pflichtteil, welcher 1/3 beträgt. Der Pflichtteil beträgt EUR 200.000,00. Nachdem dem Sohn durch die Verfügung mittels Testament bereits der Porsche mit einem Wert von EUR 200.000,00 zukommt, kann er von der Ehegattin keinen weiteren Geldanspruch mehr fordern.

- Kann ich mein Vermögen vor meinem Tod meinem Lieblingskind schenken, damit meinen ungeliebten Kindern kein Pflichtteil mehr bleibt?

In den meisten Fällen wird diese Vorgehensweise nicht erfolgreich sein. Dies deshalb, da die meisten Schenkungen der Hinzu- bzw. Anrechnung auf den Pflichtteil unterliegen. Dazu näher unter Schenkungsan- bzw. hinzurechnung.

Wenn es sich um nicht anrechnungspflichtige Schenkungen handelt, bleiben diese außer Betracht. Einhergehend ist keine Schenkungsan- bzw. hinzurechnung möglich und erhöhen diese den Pflichtteil nicht.

Wann und welche Schenkungen anrechnungspflichtig sind, ist komplex und bedarf der Erörterung durch eine rechtskundige Person.

Schenkungen - Wann und welche Schenkungen sind anrechnungspflichtig?

Zunächst ist zwischen den Personen zu unterscheiden, welche Schenkungen erhalten haben.

- Abstrakt pflichtteilsberechtigte Personen; und

- nicht pflichtteilsberechtigte Personen

Sämtliche Schenkungen an abstrakt Pflichtteilsberechtigte sind unbefristet anzurechnen.

Beispiel 1:

Der Verstorbene hat einen Sohn und eine Tochter. Vor 20 Jahren hat der Verstorbene dessen Tochter eine Liegenschaft geschenkt. In einem Testament hat der Verstorbene seine Tochter als Alleinerbin bestimmt und seinen Sohn auf den Pflichtteil gesetzt. Zum Zeitpunkt des Todes des Vaters ist kaum noch ein Verlassenschaftsvermögen vorhanden, welches den Pflichtteil des Sohnes decken würde.

Die Schenkung der Liegenschaft an die Tochter ist nun bei der Bemessung der Pflichtteile hinzu- und anzurechnen. Denn die Geschenknehmerin ist als Tochter des Verstorbenen pflichtteilsberechtigt.

Der Sohn begehrt nun die Hinzurechnung der geschenkten Liegenschaft und berechnet dadurch seinen Pflichtteil. Da kein Verlassenschaftsvermögen mehr vorhanden ist, wird die Tochter gezwungen, ihren Bruder auszuzahlen.

Schenkungen an nicht pflichtteilsberechtigte Personen sind hingegen nur anzurechnen, wenn sie innerhalb von zwei Jahren vor dem Tod des Verstorbenen erfolgt sind.

Beispiel 2:

Der Verstorbene hat seiner Nachbarin 4 Jahre vor seinem Tod ein wertvolles Gemälde geschenkt. Diese Schenkung wird nicht hinzugerechnet und bleibt bei der Berechnung des Pflichtteils außer Betracht.

Hätte der Verstorbene das Gemälde erst durch eine Schenkung auf den Todesfall an die Nachbarin gemacht, hätte dies dazu geführt, dass die Schenkung hinzugerechnet werden hätte können. Denn es gilt, dass eine Schenkung auf den Todesfall immer erst im Todeszeitpunkt als tatsächlich gemacht gilt – auch wenn beispielsweise der Schenkungsvertrag auf den Todesfall bereits vor mehr als zwei Jahren gemacht wurde.

- Wann ist eine Schenkung nicht auf den Pflichtteil anrechenbar?

Schenkungen sind von der Hinzu- und Anrechnung auf den Pflichtteil unter bestimmten Voraussetzungen ausgenommen:

- keine Schmälerung des Stammvermögens,

- aus gemeinnützigen Zwecken,

- in Entsprechung einer sittlichen Pflicht,

- aus Gründen des Anstands.

Achtung: Ob tatsächlich eine Ausnahme vorliegt, muss im Einzelfall umfassend überprüft werden(!).

Wie rechne ich eine Schenkung an bzw. hinzu?

Zunächst müssen alle anrechnungspflichtigen Schenkungen, welche vom Verstorbenen zu Lebzeiten gemacht wurden, dem reinen Verlassenschaftsvermögen hinzugerechnet werden.

Diesbezüglich stellt sich oft das Problem, dass man gar nicht weiß, welche Schenkungen der Verstorbene zu Lebzeiten getätigt hat.

Dieses Problem hat der Gesetzgeber folgendermaßen gelöst:

Derjenige, der eine Hinzurechnung einer Schenkung verlangen kann, hat einen gesetzlichen Auskunftsanspruch. Dieser Auskunftsanspruch richtet sich gegen die Verlassenschaft, die Erben und den Geschenknehmer. Vorgenannte Personen sind sodann verpflichtet, eine richtige und vollständige Auskunft zu erteilten.

Der in der Folge bekanntgegebene Wert der Schenkung ist dem reinen Verlassenschaftsvermögen hinzuzurechnen und wird aufgrund dieser Basis der Pflichtteil berechnet.

- Beispiel

Der Verstorbene hat 3 Jahre vor seinem Tod ein Gemälde im Wert von EUR 20.000,00 an seine Nachbarin Maria verschenkt. Außerdem hat er zu Lebzeiten an seine Lieblingstochter Anna eine Liegenschaft im Wert von EUR 300.000,00 und seinem Sohn Maxi eine Münzsammlung im Wert von EUR 10.000,00 geschenkt.

- Die Schenkung des Gemäldes an die Nachbarin ist außerhalb der gesetzlichen 2-jährigen Frist.

- Bei den Schenkungen an Anna und Maxi handelt es sich um anrechenbare Schenkungen.

Das reine Verlassenschaftsvermögen beläuft sich auf € 200.000.

Der Verstorbene hinterlässt neben seiner Lieblingstochter Anna, seinem Sohn Maxi noch einen weiteren ungeliebten Sohn, Franz. Als Alleinerbin hat er seine neue Lebensgefährtin, Heidi eingesetzt.

Die Bemessungsgrundlage für die Bemessung der Pflichtteile nach der Hinzurechnung der anrechnungspflichtigen Schenkungen beträgt € 510.000 (= € 200.000 reines Verlassenschaftsvermögen + EUR 300.000,00 Wert der Liegenschaft + € 10.000 Wert der Münzsammlung).

Die Pflichtteilsquote seiner Kinder beträgt jeweils 1/6, daraus würde sich für jeden ein Pflichtteil iHv EUR 85.000,00 ergeben.

- Zur Anrechnung:

Anna -> EUR 85.000,00 (erhaltene Liegenschaft Wert EUR 300.000,00)

Maxi -> EUR 85.000,00 (erhaltene Münzsammlung Wert EUR 10.000,00)

Franz -> EUR 85.000,00 (keine anrechenbare Schenkung erhalten)

- Ergebnis:

Anna erhält keinen weiteren Pflichtteil, da sie bereits eine Liegenschaft im Wert von EUR 300.000,00 erhalten hat.

Maxi erhält einen Pflichtteil iHv EUR 75.000,00 (er muss sich die Münzsammlung mit einem Wert von EUR 10.000,00 anrechnen lassen)

Franz erhält den vollen Plichtteil von EUR 85.000,00

Heidi erhält ein Erbe von EUR 40.000,00 (200.000,00 – 85.000,00 – 75.000,00)

Hätte das reine Verlassenschaftsvermögen zum Todeszeitpunkt des Verstorbenen nicht ausgereicht, um die Pflichtteile von Maxi und Franz abzudecken, wäre Anna verpflichtet gewesen, Zahlungen an Maxi und Franz zu leisten.

Wie sind Schenkungen zu bewerten?

Schwierig gestaltet sich eine Bewertung einer Schenkung meist bei einer Liegenschaft. Oft liegen zwischen dem Zeitpunkt der Liegenschaftsschenkung und jenem des Todes des Geschenkgebers mehrere Jahre, wodurch die Liegenschaft meist an Wert gewonnen hat.

- Lösung:

Die Liegenschaft hat zum Schenkungszeitpunkt einen bestimmten Verkehrswert, welcher von einem Sachverständigen ermittelt werden kann. (Achtung der Einheitswert ist nicht ausschlaggebend (!))

Dieser Verkehrswert zum Schenkungszeitpunkt wird anschließend gemäß dem österreichischen Verbraucherpreisindex bis zum Todeszeitpunkt des Geschenkgebers valorisiert –> dieses Ergebnis wird dem reinen Verlassenschaftsvermögen hinzugerechnet.

Wertsteigerungen der Liegenschaft – bspw. aufgrund der Marktlage – sind für die Hinzurechnung ohne Bedeutung – von der reinen Wertsteigerung der Liegenschaft profitiert daher nur der Beschenkte. Die Verkehrswerte zum Zeitpunkt einer Schenkung und zum Zeitpunkt einer Erbschaft sind daher meist sehr unterschiedlich.

- Praxistipp:

Wer seinem Lieblingskind Liegenschaftseigentum schenken möchte oder davon ausgeht, dass die Grundstückspreise weiter steigen, sollte eine Schenkung so bald als möglich durchführen.

Kann ich auf den Pflichtteil verzichten?

Pflichtteilsberechtigte Personen können auf ihren Pflichtteil verzichten – dazu bedarf es jedoch der Erstellung eines Pflichtteilsverzichtsvertrages, welcher – zum Schutz der pflichtteilsberechtigten Person – notariatsaktpflichtig ist.

Beispiel:

Die Eltern Susi und Hansi möchten ihrer Tochter Anna eine Liegenschaft schenken. Im Gegenzug soll die Tochter Anna auf ihren Pflichtteil verzichten. Durch diesen sogenannten Pflichtteilsverzicht kann gewährleistet werden, dass die zweite Tochter Maria nach dem Tod der Eltern das elterliche Haus erben kann, ohne dafür gegebenenfalls einen Pflichtteil an die Tochter Anna bezahlen zu müssen.

Die Schenkung auf den Todesfall

Bei einer Schenkung auf den Todesfall handelt es sich um einen Vertrag, welchen der Verstorbene bereits zu Lebzeiten erstellt und in welchem dieser einer bestimmten Person einen Vermögenswert bspw. eine Liegenschaft zukommen lässt. Dieser Wert bzw. die Schenkung auf den Todesfall ist von der reinen Verlassenschaft abzuziehen. Hierbei handelt es sich um eine Verbindlichkeit, welche wie eine Schuld des Verstorbenen zu behandeln ist.

- Achtung:

Auch mit einer Schenkung auf den Todesfall kann das Pflichtteilsrecht nicht umgangen werden. Der Gesetzgeber verhindert solch eine Umgehung in dem er Regelungen hinsichtlich der Zu- und Anrechnung von Schenkungen auf den Pflichtteil erlassen hat(!).

Enterbung: Sie wurden enterbt?

Eine Enterbung, daher auch die Entziehung des Pflichtteils ist nur unter bestimmten Voraussetzungen möglich. Das Gesetz kennt nachstehende Enterbungsgründe.

WER:

- gegen den Verstorbenen eine gerichtlich strafbare Handlung begangen hat, die nur vorsätzlich begangen werden kann und mit mehr als einjähriger Freiheitsstrafe bedroht ist,

gegen den Ehegatten, eingetragenen Partner, Lebensgefährten oder Verwandten in gerader Linie, die Geschwister des Verstorbenen und deren Kinder, Ehegatten, eingetragenen Partner oder Lebensgefährten sowie die Stiefkinder des Verstorbenen eine gerichtlich strafbare Handlung begangen hat, die nur vorsätzlich begangen werden kann und mit mehr als einjähriger Freiheitsstrafe bedroht ist,

absichtlich die Verwirklichung des wahren letzten Willens des Verstorbenen vereitelt oder zu vereiteln versucht hat,

dem Verstorbenen in verwerflicher Weise schweres seelisches Leid zugefügt hat,

sonst seine familienrechtlichen Pflichten gegenüber dem Verstorbenen gröblich vernachlässigt hat, oder

wegen einer oder mehrerer mit Vorsatz begangener strafbarer Handlungen zu einer lebenslangen oder zwanzigjährigen Freiheitsstrafe verurteilt worden ist.

- Achtung:

Auch wenn eine Enterbung wirksam ist, bedeutet dies nicht, dass der Verstorbene nunmehr frei über das gesamte Vermögen entscheiden kann, vielmehr kommt der Anteil des enterbten Pflichtteilsberechtigen sodann dessen Nachkommen zu.

Erbunwürdigkeit

- Wann ist jemand erbunwürdig?

Wenn ein Erbe einen Erbunwürdigkeitsgrund gesetzt hat, hat er es nicht verdient einen Anteil vom Vermögen des Verstorbenen zu erben. Es handelt sich bei der Erbunwürdigkeit daher um eine Strafe für den Erben, welcher ein bestimmtes Verhalten gesetzt hat. Zu unterscheiden ist zwischen absoluter Erbunwürdigkeit und relativer Erbunwürdigkeit.

- Zur absoluten Erbunwürdigkeit

Liegt ein Grund der absoluten Erbunwürdigkeit vor, kann der Erbe nicht mehr erben – außer der Verstorbene hat ihm verziehen.

Gründe:

- Absichtliche Vereitelung der Verwirklichung des wahren letzten Willens des Verstorbenen oder der diesbezügliche Versuch, etwa in dem er den Verstorbenen an der Erklärung oder Änderung des letzten Willens gehindert oder einen bereits errichteten letzten Willen unterdrückt hat

- Setzung einer strafbaren Handlung gegen den Verstorbenen oder dessen Verlassenschaft, wenn die Tat nur mit Vorsatz begangen werden kann und mit mehr als 1 Jahr Freiheitsstrafe bedroht ist

Beispiel:

Der Sohn tötet seinen Vater. Die Tochter fälscht das Testament ihres Vaters. Die Ehefrau vernichtet nach dem Tod Ihres Ehemannes dessen Testament.

- Zur relativen Erbunwürdig?

Wenn ein relativer Erbunwürdigkeitsgrund vorliegt, führt deren Verwirklichung nur zur Erbunwürdigkeit, wenn der Verstorbene denjenigen aufgrund fehlender Testierfähigkeit oder weil dieser von dessen Handlung nichts wusste, nicht mehr selbst enterben konnte.

Gründe:

- Setzung einer strafbaren Handlung gegen den Verstorbenen oder dessen Verwandten, die mit über 1 Jahr Haftstrafe bedroht ist,

- Zufügung von schwerem seelischen Leid,

- Gröbliche Vernachlässigung der Pflichten zwischen Eltern und Kindern.

Beispiel:

Das Kind besucht die schwerkranke Mutter nicht im Krankenhaus und sagt: „die soll sterben“. Die Mutter unterbindet jeglichen Kontakt zwischen dem Kind und dem Vater. Das Kind setzt eine Handlung die den Verstorbenen in eine sehr missliche Lage gebracht oder ihn in einer Notsituation im Stich gelassen hat.

Wer erbt nun den freiwerdenden Erbteil oder Pflichtteil?

Wenn jemand erbunwürdig ist, treten an dessen Stelle die testamentarischen Erben. Ist der Erbunwürdige eine pflichtteilsberechtigte Person, dann treten an dessen Stelle dessen Nachkommen, welche ein Pflichtteilsrecht haben.

Sie haben sich bestimmt schon eine der folgenden oder ähnliche Fragen gestellt:

- Erbt auch mein ungeliebtes Kind einen Anteil an meinem Vermögen? Wie kann ich diesen Anteil mindern?

- Mein Sohn ist spielsüchtig. Wie kann ich mein hart erarbeitetes Geld für mein Enkelkind sichern?

- Ich bin ein uneheliches Kind, erhalte ich einen Pflichtteil? Wie hoch ist mein Pflichtteil?

- Was passiert, wenn ich einen Pflichtteils- oder Erbverzicht abgegeben habe?

- Mein Vater hat mich enterbt/auf den halben Pflichtteil gesetzt. Ist das möglich und durchsetzbar?

All diese Fragen beantworten wir Ihnen gerne bei einem kostenlosen Erstgespräch.

Unsere Schwerpunkte

- Geltendmachung und Abwehr von Pflichtteil / Pflichtteilsergänzungsansprüchen

- Erbrechtliche Gestaltungen und Vermögensgestaltung zur Vermeidung bzw. Verminderung von Pflichtteil / Pflichtteilsergänzungsansprüchen (Erb- und Pflichtteilsverzichte, Übergabsverträge, Schenkungen, etc.)

Letztwillige Verfügungen: Testamentsgestaltung, Erbverträge, Vermächtnisse und Übergabsverträge

Damit es nach dem eigenen Ableben nicht zu Streitigkeiten innerhalb der Familie kommt, ist es dringend empfehlenswert, seine Erbfolge vorab zu regeln. Der einfachste Weg ist dabei die Errichtung eines Testaments, Erbvertrags, Vermächtnisses oder eines Übergabsvertrages zu Lebzeiten.

Zur häufigsten letztwilligen Verfügung, dem Testament:

Damit ein Testament gültig ist, bedarf es bestimmter Formerfordernisse, die ohne Beiziehung eines Rechtsanwaltes oft nicht erfüllt werden. Ungültige Testamente oder solche, bei denen nicht auszuschließen ist, dass sie gefälscht sind, ziehen meist jahrelange Gerichtsprozesse nach sich.

Wird ein Testament bei einem Rechtsanwalt errichtet, hat dies folgende Vorteile:

- Sicherstellung der Rechtsgültigkeit

- Registrierung im Testamentsregister

- sichere und vertrauliche Verwahrung

- spätere Abwicklung des Verlassenschaftsverfahrens durch unsere Kanzlei

Durch diese Registrierung und Hinterlegung des Testaments ist gewährleistet, dass es im Todesfall von allen Gerichten abgerufen werden kann und sodann der letzte Wille des Verstorbenen erfüllt wird. Zudem wird verhindert, dass ein Testament etwa am Dachboden verschwindet oder von einer dritten Person vernichtet wird.

Unsere Kanzlei für Erbrecht kann Ihnen hierbei helfen, ein maßgeschneidertes Testament oder einen Erbvertrag zu gestalten oder Sie bereits zu Lebzeiten bei der Übergabe Ihrer Liegenschaft/Vermögenswert zu unterstützen.

Pflegevermächtnis

Sie haben eine nahestehende, pflegebedürftige Person in den letzten 3 Jahren vor deren Tod mindestens sechs Monate gepflegt und dies mehr als 20 Stunden im Monat? Ein Entgelt oder sonstige Gegenleistung haben Sie für Ihre Leistung nicht erhalten? -> Dann gebührt Ihnen auch ohne die Anordnung und den Willen des Verstorbenen aufgrund des Gesetzes ein Pflegevermächtnis.

Zentrale Fragen sind hier etwa:

- Ich kümmere und pflege mich um meine Mutter, mein Bruder kümmert sich nicht. Steht mir nach dem Tod meiner Mutter hierfür eine Leistung zu?

- Welche Personen erhalten ein Pflegevermächtnis?

- Wie hoch ist ein Pflegevermächtnis?

- Wann gebührt kein Pflegevermächtnis?

Familienrecht und Erbrecht

Erbrecht und Familienrecht stehen in engem Zusammenhang. Das Familienrecht regelt die Rechtsbeziehungen von Personen, die durch Ehe, Lebenspartnerschaft, Familie und Verwandtschaft verbunden sind. Das Erbrecht sieht auch für diese Verhältnisse zu berücksichtigende Bestimmungen vor.

Unsere Anwälte für Erbrecht beraten und vertreten Sie auch in diesen Bereichen kompetent und umfassend.

Vertretung vor Gerichten und Behörden & außergerichtliche Streitbeilegung im Erbrecht (Kanzlei für Erbrecht)

Es können sich Situationen ergeben, bei denen Streitigkeiten nicht mehr gütlich beigelegt werden können. Unsere Anwälte für Erbrecht mit Erfahrung im Bereich Prozessführung und Litigation vertreten Sie vor allen Gerichten und Behörden in Österreich

Verfügungen: Vorsorgevollmacht und Patientenverfügung

Neben der Vorsorge für den Erbfall bedarf es zudem der Absicherung für allfällige Beeinträchtigungen durch Krankheiten oder einen Unfall.

Unsere klare Empfehlung lautet: Halten Sie jetzt Ihren eigenen Willen fest, damit Sie später nicht vom Wohlwollen anderer abhängig sind. Unsere Rechtsanwälte für Erbrecht bei der WAGNER VIRTBAUER Rechtsanwälte GmbH helfen Ihnen bei der Erstellung folgender Verfügungen und Vollmachten:

- Vorsorgevollmacht

- Patientenverfügung

Mit Ihrer Vorsorgevollmacht bestimmen Sie, wer Ihre Angelegenheiten für Sie wahrnehmen soll, wenn Sie selbst (z.B. krankheitsbedingt) keine Entscheidungen mehr treffen können und vermeiden im Zweifelsfall eine gerichtliche Erwachsenenvertretung (früher „Sachwalterschaft”).

Mit Ihrer Patientenverfügung regeln Sie, welche medizinischen Maßnahmen im Ernstfall angewandt werden dürfen. Auf diese Weise stellen Sie sicher, dass medizinische Behandlungen nach Ihrem Willen ablaufen – auch, wenn Sie diesen selbst nicht mehr äußern können.

Wir erstellen eine Vorsorgevollmacht oder Patientenverfügung, die Ihren Wünschen gerecht wird.

Anwälte für Erbrecht in der Unternehmensnachfolge

Die Übertragung von Unternehmen auf die nächste Generation gilt als Königsdisziplin der Nachfolgeberatung im Erbrecht.

Die richtige und frühzeitige Nachfolgeplanung ist essenziell, wenn es darum geht, das Vermögen, das Sie im Laufe Ihres Lebens als Unternehmer oder durch Ihre berufliche Tätigkeit aufgebaut haben, nachhaltig für Ihre Kinder und Enkelkinder zu erhalten. Die Nachfolgeplanung ist stets eine sehr persönliche Angelegenheit und ist dabei neben dem Unternehmenswohl auf die individuellen und familiären Wünsche und Werte abzustellen.

Wir beraten Sie in allen Fragen des Erbrechts und der Unternehmensnachfolge – engagiert und auf höchstem Niveau.

Unternehmensnachfolge & Unternehmertestament im Erbrecht

Die Regelung der Unternehmensnachfolge ist eine schwierige Aufgabe, mit der sich ein Unternehmer im Laufe seiner beruflichen Tätigkeit zwangsweise auseinandersetzen muss. Bei Familienunternehmen ist die Regelung der Nachfolge zudem oft eine emotionale Herausforderung. Die in diesem Zusammenhang zu lösenden Gestaltungsaufgaben sind oftmals sehr komplex.

Wesentliche Ziele sind:

- die langfristige Erhaltung des Vermögens,

- die Sicherstellung der Versorgung der Familie des Übergebers

- die Bewahrung der Entscheidungsfindung innerhalb gewisser Personenkreise

Bei der Planung der Unternehmensnachfolge erarbeiten wir rechtlich und steuerlich bestmögliche Gestaltungsoptionen. Wir legen Wert auf gesamtheitliche und nachhaltige Beratungsergebnisse. Dabei stellen sich beispielsweise nachfolgende Fragen:

- Welchen Einfluss hat die Nachfolgeregelung auf Erb- und Pflichtteilsansprüche?

- Sollten vorhandene Testamente bzw. Erbverträge und die Gesellschaftsverträge an die Nachfolgeregelung angepasst werden?

- Was geschieht, wenn einer der Nachfolger vorverstirbt oder zur Führung des Unternehmens nicht in der Lage ist?

- Ist ein Unternehmensverkauf eine Option?

- Erfordert der Generationenwechsel eine neue Unternehmensstruktur?

- Wie soll die Entscheidungsfindung im Unternehmen sichergestellt werden?

- Soll weiterhin Einfluss auf das Unternehmen ausgeübt werden können?

- Soll die Versorgung der Familie durch die Gründung einer Stiftung sichergestellt werden?

Eine sorgfältige Analyse der Ausgangslage, die Entwicklung von Handlungsoptionen, die Festlegung des Nachfolgekonzepts und dessen Umsetzung sowie auch die weitere Begleitung des Unternehmens und des Übergebers erfordern aus Beratersicht ein reibungsloses Ineinandergreifen verschiedener Aspekte (Recht, Steuern, Bewertung).

Wie setze ich eine bestmögliche Nachfolgeplanung im Erbrecht um?

Unsere Empfehlung lautet: Je früher Sie sich mit der Nachfolgeplanung auseinandersetzen, desto besser. Vereinbaren Sie gerne telefonisch einen Termin, um mit unseren Rechtsanwälten für Erbrecht und Unternehmensnachfolge in Schärding oder Wien in Kontakt zu treten.

WAGNER VIRTBAUER Rechtsanwälte GmbH

Wieninger Straße 3

4780 Schärding

Kontaktieren Sie uns jetzt unter

Kontaktieren Sie uns jetzt unter